Понятие консолидированной группы налогоплательщиков

— это (КГН) (условия создания Глава 3.1 НК РФ) — добровольное объединение российских организаций-плательщиков налога на прибыль организаций на основе договора о создании такой группы.(п. 1 ст.25.1 и п.1 ст.25.3 НК РФ)

Создание КГН

Преимущества КГН

Снижается сумма налога на прибыль и объём налогового контроля

-

Участники КГН суммируют прибыли и убытки от результатов деятельности каждого из них - то есть консолидируют налоговую базу.

-

Сделки, заключенные между организациями КГН, не являются предметом контроля за трансфертным образованием.

Исключение: сделки, предмет которых — добытое полезное ископаемое — объект налогообложения НДПИ с применением процентной ставки.

Условия создания КГН

КГН подходит для организаций, входящих в крупный холдинг

1

Одна компания непосредственно и (или) косвенно участвует в уставном капитале других организаций и доля участия в каждом таком юридическом лице составляет не менее 90%

Соблюдается в течение всего срока действия группы

2

Совокупная уплаченная сумма НДС/акцизов/налога на прибыль/НДПИ

>= 10 млрд. руб

за календарный год, предшествующий году регистрации договора о создании КГН

3

Суммарный объём выручки от реализации товаров, продукции, работ, услуг, а также от прочих доходов всех участников КГН

>= 100 млрд. руб.

за календарный год, предшествующий году регистрации договора о создании КГН

4

Совокупная стоимость активов всех участников группы на 31 декабря

>= 300 млрд. руб.

за календарный год, предшествующий году регистрации договора о создании КГН

Отрицательная разница признается убытком консолидированной группы налогоплательщиков.

Ограничения в отношении состава КГН

Организации, которые не могут войти в КГН

-

Организация не находится в процессе реорганизации или ликвидации процедуры банкротства.

-

Размер чистых активов организации превышает размер её уставного капитала.

-

Участниками КГ не могут являться организации, осуществляющие определенные виды деятельности:

Подробнее...

- резиденты особых экономических зон;

- организации, применяющие специальные налоговые режимы;

- банки, страховые организации, негосударственные пенсионные фонды, профессиональные участники рынка ценных бумаг, не являющиеся банками, за исключением случаев, когда все другие организации, входящие в эту группу, являются соответственно банками, страховыми организациями и т.д.;

- организации, являющиеся участниками иной КГН;

- не признаваемые плательщиками налога на прибыль, а также использующие право на освобождение от обязанностей такого налогоплательщика;

- осуществляющие образовательную или медицинскую деятельность и применяющие на основании нулевую ставку налога на прибыль;

- плательщики налога на игорный бизнес;

- клиринговые организации.

Порядок создания КГН

Как взаимодействуют субъекты при создании КГН

1

Заключаем договор о создании КГН

Договор заключается в письменной форме на срок не менее чем 2 года.

В обязательном порядке в договоре должны содержаться сведения, указанные в п.2 ст. 25.3 НК РФ.

Регистрация договора о создании КГН (п.6 ст. 25.3 НК РФ).

Подробнее...

До 30 октября года, предшествующего налоговому периоду, с которого действует группа

В течение 1 месяца

Если ответственный участник КГН в соответствии со

статьей 83 НК РФ отнесен к категории крупнейших налогоплательщиков, договор о создании КГН подлежит регистрации в налоговом органе по месту учета указанного ответственного участника консолидированной группы в качестве крупнейшего налогоплательщика.

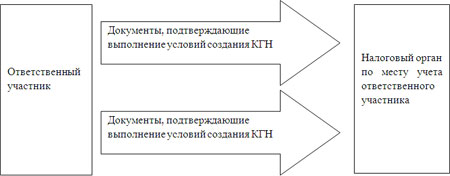

Для регистрации договора ответственный участник должен представить в налоговый орган следующие документы:

- заявление о регистрации договора, подписанное всеми участниками группы

- два экземпляра договора о создании консолидированной группы

- документы, подтверждающие полномочия лиц, подписавших договор

- документы, подтверждающие выполнение участниками условий вступления и нахождения в группе (пп.3 п.6 ст.25.3 НК РФ) от 21.12.2011 № 03-03-10/120, от 28.12.2012 №03-03-10/142)

При обнаружении нарушений, устранимых в пределах установленного для проверки срока, налоговый орган обязан уведомить о них ответственного участника КГН, который в праве оперативно устранить выявленные нарушения.

В случае регистрации договора или удовлетворения жалобы на отказ в регистрации договора консолидированная группа налогоплательщиков признается созданной с 1-го числа налогового периода по налогу на прибыль организаций, следующего за календарным годом, в котором налоговым органом зарегистрирован договор о создании этой группы.

Изменения в договор о создании КГН вносятся в случае

- ликвидации (реорганизации) участника группы,

- вступления в группу нового участника либо его выбытия,

- продления срока действия договора о создании (п.2 ст.25.4 НК РФ)

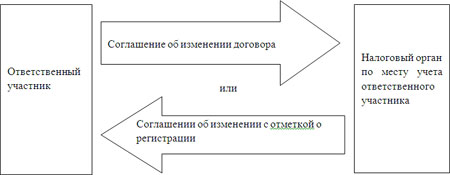

Регистрация изменений договора о создании КГН

Подробнее...

В течение 10 дней

Основания для отказа в регистрации изменений договора о создании КГН перечислены в

п.7 ст.25.4 НК РФ

Сроки представления документов в налоговый орган для регистрации соглашения об изменении договора (п.4 ст.25.4 НК РФ)

- При внесении изменений, связанных с присоединением к группе новых участников (за исключением случаев реорганизации участников указанной группы) не позднее 1 мес. до начала очередного налогового периода по налогу на прибыль

- При принятии решения о продлении срока действия договора о создании КГН не позднее 1 мес. до истечения срока действия указанного договора

- В иных случаях в течение 1 мес. со дня возникновения обстоятельств для изменения договора о создании КГН

Уклонение от внесения обязательных изменений в договор о создании консолидированной группы налогоплательщиков влечет прекращение действия договора (п.9 ст. 25.4 НК РФ).

Порядок вступления в силу изменений договора о создании консолидированной группы зависит от характера изменений и определен п.8 ст.25.4 НК РФ.

2

Схема взаимодействия субъектов при создании КГН

Формирование налоговой базы КГН и участников

3

Присоединяем организацию к существующей КГН

Порядок определения доли участия одной организации в другой организации установлен

ст.105.2 НК РФ.

Присоединение новой организации к существующей КГН возможно при условии, что присоединяемая организация соответствует указанным условиям на дату своего присоединения.

Особенности налогового администрирования КГН

Перевод на налоговое администрирование

Перевод на налоговое администрирование участников консолидированной группы налогоплательщиков в межрегиональную (межрайонную) инспекцию России по крупнейшим налогоплательщикам в случае, если они не администрируются указанными инспекциями на дату регистрации КГН, осуществляется в соответствии с «Критериями отнесения организаций -юридических лиц к крупнейшим налогоплательщикам, подлежащим налоговому администрированию на федеральном и региональном уровне», утвержденных приказом ФНС России от 16.05.2007 № ММ-3-06/308@.

В случае непредставления налоговой декларации по налогу на прибыль организаций по КГН в налоговый орган в течение 10 дней по истечении установленного срока представления, решения о приостановлении операций по счетам в банке могут быть приняты одновременно ко всем участникам этой группы (п.13 ст.76 НК РФ).

В случае неуплаты (неполной уплаты) налога на прибыль ответственным участником группы предусмотрен специальный порядок взыскания налога.

Взыскание задолженности

Взыскание производится:

1

в первую очередь

за счет наличных денежных средств и денежных средств в банках ответственного участника группы;

2

во вторую очередь

за счет наличных денежных средств и денежных средств в банках остальных участников группы;

3

в третью очередь

за счет иного имущества ответственного участника;

4

в четвертую очередь

за счет иного имущества остальных участников группы;

Последовательность взыскания за счет средств остальных участников КГН определяется налоговым органом самостоятельно.

Налоговые проверки

Особенности проведения налоговых проверок участников КГН и оформления их результатов определены в ст.88, 89.1, 100, 101 НК РФ.

Ответственность за налоговые нарушения

Налоговая ответственность за нарушение налогового законодательства предусмотрена ст.122.1 НК РФ.

Часто задаваемые вопросы

Какие документы необходимо представить для регистрации изменений договора о создании КГН?

Изменения вносятся путем составления соглашения об изменении договора, которое регистрируется в налоговом органе по месту учета ответственного участника КГН в порядке ст. 25.4 НК РФ.

Для регистрации соглашения об изменении договора о создании КГН ответственный участник должен представить в налоговый орган следующие документы:

- уведомление о внесении изменений в договор о создании КГН;

-

подписанные уполномоченными лицами участников консолидированной группы налогоплательщиков два экземпляра соглашения об изменении договора;

-

документы, подтверждающие полномочия лиц, подписавших соглашение о внесении изменений в договор;

-

документы, подтверждающие выполнение условий вступления и нахождения в группе, предусмотренных статьей 25.2 НК РФ;

- два экземпляра решения о продлении срока действия договора.